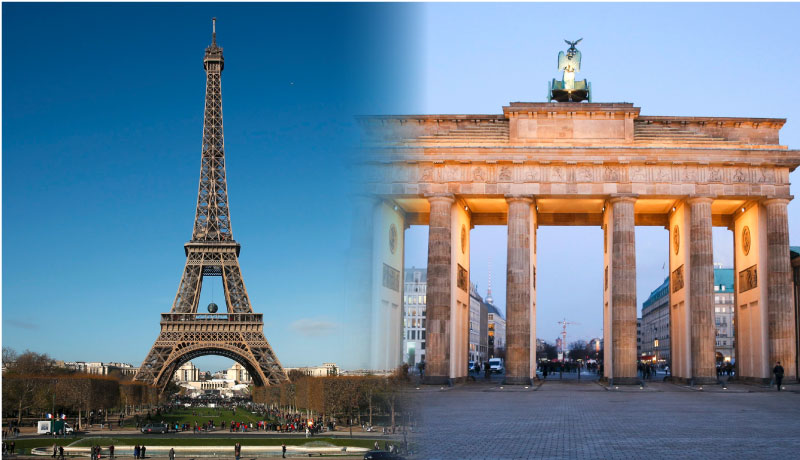

Με «ασπίδες προστασίας» ενόψει των εκλογικών αναμετρήσεων σε Γαλλία, Ολλανδία και αργότερα μέσα στο έτος στη Γερμανία εξοπλίζονται οι επενδυτές ένθεν κακείθεν του Ατλαντικού, αγνοώντας όμως τους πραγματικούς κινδύνους που θα μπορούσαν να «τορπιλίσουν» την παγκόσμια οικονομία.

Αυτό τουλάχιστον ισχυρίζονται διεθνείς αναλυτές, κατά τους οποίους οι αγορές στην προσπάθειά τους να μη βρεθούν προ εκπλήξεων από αναπάντεχες εκλογικές νίκες «θωρακίζονται» σταδιακά με στόχο να μην επηρεαστούν υπερβολικά από τα πολιτικά δρώμενα.

1 «Βουτιά» ομολόγων

Για τον Ζαν-Μαρί Μερκαντάλ, ο οποίος διαχειρίζεται περί τα 68 δισ. ευρώ στην εταιρεία επενδύσεων OFI Asset Management με έδρα το Παρίσι, τα αποτελέσματα από τις επικείμενες ψηφοφορίες έχουν λίγο πολύ προεξοφληθεί, ενώ οι επενδυτές με αφορμή τη δημοσκοπική άνοδο του Μάρτιν Σουλτς κάνουν πλέον σκέψεις ακόμη και για μια ήττα της καγκελαρίου Μέρκελ. Αν και η προοπτική αυτή είναι για κάποιους ανησυχητική, για κάποιους άλλους σημαίνει νεύμα για χαλάρωση του δημοσιονομικού ζωναριού, κάτι που δεν αποτελεί πρόβλημα για μία μεγάλη οικονομία με μεγάλο πλεόνασμα και πιθανόν να είναι καλή για τις ευρωπαϊκές μετοχές, αν και όχι τόσο καλή για τα ομόλογα, εφόσον οδηγήσει σε άνοδο του πληθωρισμού. Κατά τον ίδιο το πραγματικό πρόβλημα έχει να κάνει με την αγορά ομολόγων όπου η πρόσφατη άνοδος των αποδόσεων έχει ζημιώσει τους επενδυτές που διακρατούν χρέος και έχει αυξήσει σημαντικά το κόστος χρηματοδότησης των επιχειρήσεων.

«Το περιθώριο ανόδου των αποδόσεων είναι ισχυρότερο από το περιθώριο πτώσης, κάτι που θα μπορούσε να μεταφραστεί σε σημαντικές απώλειες για τους κατόχους τους» προσθέτει ο Μερκαντάλ, ο οποίος στην παρούσα φάση δίνει «ψήφο εμπιστοσύνης» στις μετοχές.

2 Δολάριο

«Η ιστορία μπορεί να επαναληφθεί καθώς η υπερβολική ανάπτυξη έχει εκθέσει το δολάριο στον κίνδυνο κατάρρευσης μέσα σε ένα χρόνο» δηλώνει ο συνιδρυτής του ομίλου συμβούλων Official Monetary and Financial Institutions Forum (OMFIF), Ντέιβιντ Μαρς. Ο εξειδικευμένος σύμβουλος εταιρειών διαχείρισης κεφαλαίων, εκτιμά πως το δολάριο οδεύει σε κατάρρευση αντίστοιχη με αυτή του 1980, καθώς το παγκόσμιο αποθεματικό νόμισμα συνεχίζει να ενισχύεται βρίσκοντας στήριξη στη νέα ηγεσία των ΗΠΑ, μετά την άνοδο των τελευταίων ετών. Το δολάριο ενισχύθηκε κατά περίπου 10% σε ετήσια βάση τα προηγούμενα τρία ή τέσσερα χρόνια, εξηγεί ο Μαρς προσθέτοντας πως είναι ακριβώς η αντίθετη πορεία από αυτήν που λέει ότι θέλει ο νέος πρόεδρος, Ντόναλντ Τραμπ.

Μια από τις βασικές πολιτικές της καμπάνιας του Τραμπ επικεντρώνεται στην αναθέρμανση της μεταποιητικής δραστηριότητας των ΗΠΑ, μια βιομηχανία η οποία επηρεάζεται σε μεγάλο βαθμό από τις συναλλαγματικές διακυμάνσεις. Σε κάθε περίπτωση, το δολάριο βρίσκεται σε ανοδική τροχιά από την εκλογή Τραμπ το Νοέμβριο, με ορισμένους να αποδίδουν την ενδυνάμωσή του στις ενθαρρυντικές πολιτικές Τραμπ.

Σύμφωνα με τον Μίχαελ Λοκ, διαχειριστή κεφαλαίων ύψους 120 δισ. ευρώ στην ελβετική Union Bancaire Privee’s το ισψυρό δολάριο συνιστά απειλή για τους Αμερικανούς εξαγωγείς, για τις αναδυόμενες χώρες και όλα τα εμπορεύματα που τιμολογούνται στο αμερικανικό νόμισμα.

3 Ντόναλντ Τραμπ

Μία άλλη απειλή πηγάζει κατευθείαν μέσα από την Ουάσιγκτον. Για τον Πάτρικ Μούνεν της NN Investment Partners που επιβλέπει 199 δισ. ευρώ, οι αγορές τρέφουν υψηλές προσδοκίες από την προεκλογικά υποσχόμενη πολιτική του Ντόναλντ Τραμπ. Επομένως υπάρχει μεγάλο ενδεχόμενο απογοήτευσης στην περίπτωση που οι δεσμεύσεις δεν υλοποιηθούν, αν τα μέτρα που θα λάβει δεν είναι ισχυρά ή στην περίπτωση που υπάρξεις μπλοκαρίσματα και καθυστερήσεις αποφάσεων από το Κογκρέσο. Από τις εκλογές της 8ης Νοεμβρίου ο δείκτης S&P 500 έχει κάνει άλμα 7%, ενώ ο Russell 2000 έχει σκαρφαλώσει 13% ένδειξη των προσδοκιών επιτάχυνσης της οικονομικής ανάπτυξης στις ΗΠΑ. Στην Ευρώπη, ο Stoxx 600 Basic Resource Index πραγματοποιεί ράλι 20% καταγράφοντας υπερδιπλάσια κέρδη από τον Stoxx Europe 600 Index.

4 Κίνα

Τον κώδωνα του κινδύνου για την οικονομία της Κίνας που εμφανίζει σημάδια κόπωσης κρούει η γερμανική Deutsche Bank, σημειώνοντας ότι ερωτηματικό αποτελεί η αξιοπιστία του χρηματοπιστωτικού της συστήματος, επίσημου και σκιώδους. Σύμφωνα με τον αναλυτή Τόμας Πιρς το μακροοικονομικό momentum της χώρας θα αποδυναμωθεί τους επόμενους μήνες. Ο ρυθμός ανάπτυξης το δ΄ τρίμηνο κατά 6,8%, αντέστρεψε μια πτωτική τάση στα τριμηνιαία στοιχεία μετά από δύο χρόνια, εξασφαλίζοντας ότι η δεύτερη μεγαλύτερη οικονομία παγκοσμίως θα πετύχει τον στόχο του 6,7% φέτος. Οι οικονομολόγοι αναφέρουν όμως ότι παρά τη σταθερή ανάπτυξη, τροφοδοτούμενη από την πολιτική εύκολου χρήματος και τις μαζικές κυβερνητικές δαπάνες πέρυσι, η οικονομία της Κίνας αντιμετωπίζει πτωτικά ρίσκα. Όπως εκτιμούν, τέτοια υψηλή ανάπτυξη στο real estate και στις πωλήσεις αυτοκινήτων δεν είναι βιώσιμη, και η κυβέρνηση πιθανώς θα επισπεύσει τις δαπάνες σε υποδομές για να εξισορροπήσει τις επιδράσεις από την αναμενόμενη επιβράδυνση στις δαπάνες ακίνητης περιουσίας. Επίσης, η κατανάλωση συνέβαλε σε μικρότερο βαθμό στην οικονομική ανάπτυξη της Κίνας πέρυσι, υποδηλώνοντας ότι επηρεάστηκε από τις δυσκολίες που αντιμετωπίζει η κυβέρνηση στην προσπάθεια αναδιάρθρωσης.

5 Fed

H κεντρική τράπεζα των ΗΠΑ (Fed) διατήρησε αμετάβλητα τα επιτόκια στην πρώτη συνεδρίασή της μετά την ανάληψη της προεδρίας από τον Ντόναλντ Τραμπ, αλλά σκιαγράφησε μία αισιόδοξη εικόνα της αμερικανικής οικονομίας, κάτι που δείχνει ότι είναι σε τροχιά να συνεχίσει τη σύσφιγξη της νομισματικής πολιτικής φέτος. Η επικεφαλής της Τζάνετ Γέλεν ανέφερε ότι η δημιουργία θέσεων εργασίας παραμένει ισχυρή, ο πληθωρισμός αυξήθηκε και η οικονομική εμπιστοσύνη αυξάνεται, αλλά δεν έδωσε κάποιο σήμα για τον χρόνο που θα προχωρήσει στην επόμενη αύξηση των επιτοκίων. Οι επενδυτές δίνουν πάντως πιθανότητες 20% η επόμενη αύξηση να γίνει στη συνάντηση του Μάρτη ενώ το ποσοστό ανεβαίνει στο 65% για τη συνεδρίαση του Ιουνίου. Επιτάχυνση των πληθωριστικών πιέσεων θα μπορούσε ωστόσο να οδηγήσει τη Fed σε πιο επιθετικές αυξήσεις, γεγονός που είχε επιπτώσεις τόσο στην ανάπτυξη όσο και στην όρεξη των επενδυτών για τοποθετήσεις υψηλού ρίσκου.

Πηγή: Ημερησία