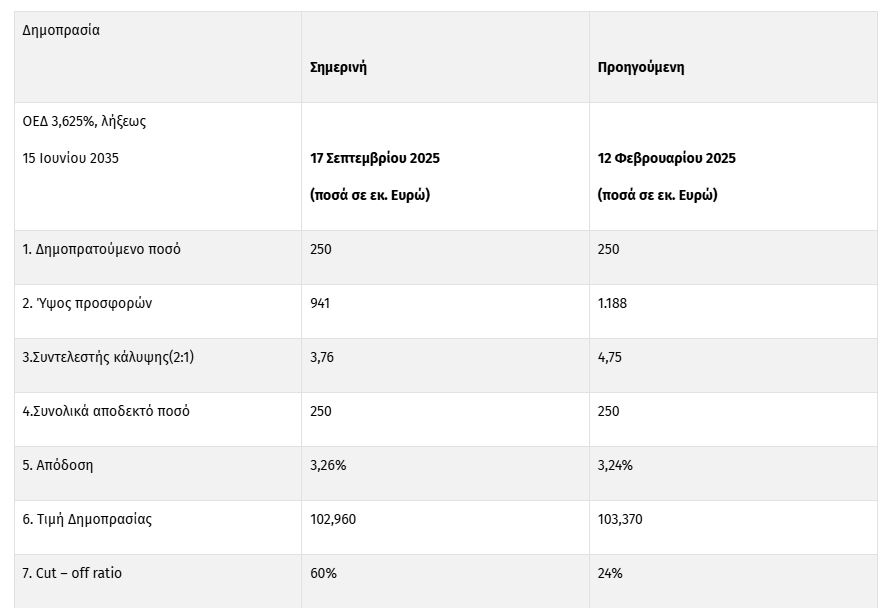

Έγινε η επανέκδοση του 10 ετούς ομολόγου μέσω δημοπρασίας των ελληνικών τίτλων 3,625% λήξεως 15 Ιουνίου 2035 ύψους 250 εκατομμυρίων ευρώ, όπως ενημερώνει με ανακοίνωσή του ο ΟΔΔΗΧ.

Η δημοπρασία πραγματοποιήθηκε μέσω των Βασικών Διαπραγματευτών Αγοράς (Primary Dealers). Οι συνολικές προσφορές ανήλθαν σε 941 εκατ. ευρώ και η ημερομηνία διακανονισμού είναι η Τετάρτη 24 Σεπτεμβρίου 2025. Αυτό είχε ως αποτέλεσμα το δημοπρατούμενο ποσό να καλυφθεί 3,76 φορές. Η απόδοση του ομολόγου διαμορφώθηκε στο 3,26%.

Τι σηματοδοτεί η σημερινή δημοπρασία για τη χώρα μας

Η σημερινή δημοπρασία ενισχύει περαιτέρω τα ταμειακά διαθέσιμα του Ελληνικού Δημοσίου που προσέγγιζαν τα 42 δισ. ευρώ (41,9 δισ. ευρώ) στο τέλος Ιουνίου. Μάλιστα σύμφωνα με τα επίσημα στοιχεία του Οργανισμού Διαχείρισης Δημοσίου Χρέους τα ρευστά διαθέσιμα του Ελληνικού Δημοσίου αυξήθηκαν κατά περίπου 2 δισ. ευρώ από τα τέλη Μαρτίου (40,1 δισ. ευρώ). Υπενθυμίζεται ότι μόνο από την αγορά ομολόγων το ελληνικό Δημόσιο έχει αντλήσει περίπου 8 δισ. ευρώ και άλλα περίπου 2 δισ. ευρώ έχει δανειστεί από την Ευρωπαϊκή Τράπεζα Επενδύσεων (ΕΙΒ).

Η συγκεκριμένη δημοπρασία εντάσσεται στο πρόγραμμα που έχει ανακοινώσει ο ΟΔΔΗΧ, το οποίο αποτελεί μέρος της εκδοτικής δραστηριότητας του ελληνικού Δημοσίου για το έτος 2025, το οποίο στοχεύει στη βελτίωση της λειτουργίας της δευτερογενούς αγοράς των ελληνικών κρατικών ομολόγων.

Μάλιστα, σύμφωνα με τις εκτιμήσεις ο ΟΔΔΗΧ, αυτά τα σημαντικά ταμειακά διαθέσιμα καλύπτουν περίπου 3 έτη των ακαθάριστων χρηματοδοτικών αναγκών της Ελληνικής Δημοκρατίας και συνεχίζουν να παρέχουν σημαντικό απόθεμα ασφαλείας έναντι τυχόν κινδύνων αναχρηματοδότησης και επιτοκίου μεσοπρόθεσμα.

Το υψηλό αυτό απόθεμα σε συνδυασμό με το «ελκυστικό προφίλ» που διαθέτει το Δημόσιο Χρέος της Ελλάδας για τους επενδυτές , σε μεγάλο βαθμό αντανακλούν την ανθεκτικότητα που εμφανίζουν τα ελληνικά ομόλογα στη δευτερογενή αγορά, παρά τις πιέσεις που επικρατούν σε μεγαλύτερες αγορές της ευρωζώνης και κυρίως στη Γαλλία.

Είναι ενδεικτικό ότι οι ακαθάριστες χρηματοδοτικές ανάγκες του Ελληνικού Δημοσίου για εφέτος (2025) περιορίζονται στο 5,8% του ΑΕΠ της χώρας έναντι 10,3% που είναι ο μέσος όρος στην Ευρωζώνη. Στην Ιταλία το ποσοστό αυτό ανεβαίνει στο 25,6% και στο 16,3% στην Ισπανία.

Τα παραπάνω αντανακλώνται στο χαμηλό περιθώριο των ελληνικών 10ετών ομολόγων έναντι των αντιστοίχων γερμανικών, το οποίο κυμαίνεται στο 0,64% την ίδια ώρα που το περιθώριο των γαλλικών έχει φθάσει το 0,79% και των ιταλικών τίτλων το 0,78% Η απόδοση των 10ετών ομολόγων του ελληνικού Δημοσίου κυμαίνεται στο 3,34% ενώ η διαπραγμάτευση των ιταλικών γίνεται με απόδοση 3,48% και των γαλλικών με 3,49%.

Μετά ταύτα με ενδιαφέρον αναμένεται η επαναξιολόγηση του αξιόχρεου της ελληνικής οικονομίας από τον οίκο αξιολόγησης Moody’s στο τέλος αυτής της εβδομάδας (Παρασκευή 19 Σεπτεμβρίου). Υπενθυμίζεται ότι ο συγκεκριμένος οίκος αξιολόγησης έχει κατατάξει την Ελλάδα στην βαθμίδα Βaa3 διατηρώντας την προοπτική της ελληνικής οικονομίας σταθερή.

Δείτε αναλυτικά τα αποτελέσματα της δημοπρασίας