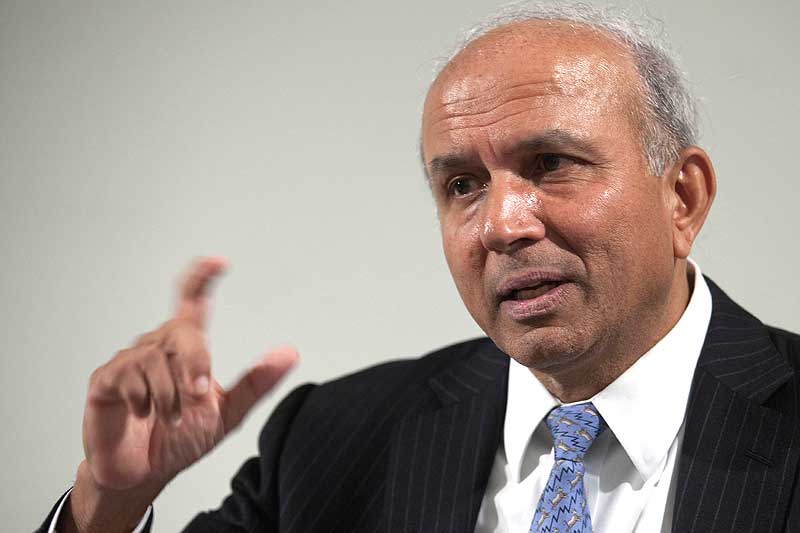

Σήμα κινδύνου με επιστολή του προς τους μετόχους για την κατάσταση στην αγορά στέλνει ο CEO της Fairfax Financial, Prem Watsa.

Από τη «βουτιά» στις τιμές των εμπορευμάτων, μέχρι την αγορά κατοικίας του Καναδά και τις αποφάσεις πολιτικής στην Κίνα, προειδοποιεί πως οι κίνδυνοι αυτοί θα μπορούσαν να κλιμακωθούν φέτος, όπως μεταδίδει το Business News Network.

Ο κ. Watsa, πάντως, είναι γνωστός για τις προειδοποιήσεις του, ενώ στην ανακοίνωση των αποτελεσμάτων της η Fairfax ανέφερε πως η έκθεσή της σε μετοχές είναι πλήρως καλυμμένη από κινδύνους.

Αν και ο Watsa ανέφερε στην επιστολή του προς τους μετόχους πως η στρατηγική hedging δεν απέφερε πάντα θετικά αποτελέσματα, ωστόσο τόνισε πως υπάρχει σημαντική διάσταση μεταξύ των επιδόσεων της αγοράς και των οικονομικών θεμελιωδών.

Ο κ. Watsa τόνισε τις διψήφιες πτώσεις στις τιμές εμπορευμάτων όπως το πετρέλαιο και ο χαλκός, από την «κορυφή» του 2011, ενώ προειδοποίησε και για τις τιμές των κατοικιών στον Καναδά.

Ο CEO της Fairfax προειδοποίησε επίσης για τα αμοιβαία κεφάλαια, τα οποία αναζητούν αποδόσεις μέσω επενδύσεων σε ομόλογα αναδυόμενων αγορών, που ο Watsa χαρακτήρισε «μια ακόμα βόμβα που περιμένει να εκραγεί», αλλά και για την στροφή προς τις μετοχές που διανέμουν μερίσματα για εξασφάλιση εισοδήματος.

Κατά τον ίδιο, σε ένα περιβάλλον χαμηλών επιτοκίων, οι μετοχές που πληρώνουν καλά μερίσματα μπορεί να αποτελέσουν μια ελκυστική εναλλακτική έναντι των μειωμένων αποδόσεων των ομολόγων, ωστόσο, ακόμα και οι μετοχές των blue chips δεν είναι πάντα σταθερές.

«Αυτό που συμβαίνει με αυτά τα χαμηλά επιτόκια είναι ότι ο κόσμος ψάχνει για αποδόσεις και παίρνει ρίσκα που ίσως δεν κατανοεί», σημειώνει στην επιστολή του ο κ. Watsa.

Η Fairfax, η οποία ιδρύθηκε από τον κ. Watsa, είναι γνωστή για τις contrarian επενδύσεις της. Ο Watsa δημιούργησε εντυπωσιακά κέρδη από τα «στοιχήματά» του, όπως η μεγάλη θέση που έλαβε στα CDS η αξία των οποίων εκτινάχθηκε μετά την κατάρρευση της αμερικανικής στεγαστικής αγοράς.

Άλλα στοιχήματα όμως δεν έχουν ακόμα αποδώσει, όπως οι επενδύσεις στην BlackBerry και στην Eurobank.

O κ. Watsa ανησυχεί πως η πτώση της αγοράς θα μπορούσε να μιμηθεί την κατάρρευση του 1929, όταν ο Dow Jones χρειάστηκε πάνω από δυο δεκαετίες για να επανέλθει στα προ-κρίσης επίπεδά του. Και, σε αντίθεση με την οικονομική κρίση του 2008, οι κεντρικές τράπεζες έχουν ως επί το πλείστον «ξεμείνει από πυρομαχικά».